わずか1年ばかり前の消費税増税を決めたという議事録を掘ってみて、気がついたことは多い。経済は再現性がない故、言いっぱされるばかりで検証もされないことも多い。しかし消費税増税はわずか1年で繰り返す。経験からしか学べない私のような凡夫にも、体験してみれば過去に言われたことと、それがどのように違ったのかが今ならわかる。あと、一部の経済学者の類、正論はいうが予見を表明しないのは、処世術としては正しいのかもしれないが、ずるいなと思った。

”

議事録からの要点部分の抜き出し(その1)はこちら

http://kuippa.com/blog/2014/08/24/2013%E3%81%AB%E6%9C%89%E8%AD%98%E8%80%85%E3%81%8C%E3%82%84%E3%81%A3%E3%81%9F%E6%B6%88%E8%B2%BB%E7%A8%8E%E8%AD%B0%E8%AB%96%E3%82%92%E4%BB%8A%E6%8C%AF%E3%82%8A%E8%BF%94%E3%82%8B/

“

集中点検会合の参加者について

前提知識がない人を入れるのはブレストとしては有意義であるが、このような議事進行であれば別に会合形式にする必要はないのではないかと感じた。

「消費税について」という曖昧もこみちなテーマ設定で、とりあえずヒアリングしましたというポーズととられてもしゃーない。本当に何をいっているのかわからない人が混じっていたりして、なんだかなと思った。また同じメンツでやるの?

財政規律

財政収支の件に触れている識者は多く居た。しかし増税は行われたけれども財政収支を正すための施策やビジョンが政治的にも実務的にも発せられていないように思う。財政規律を正そうとしてるところが出費を3兆3000億もふやしてんじゃねぇょと。税収が7兆も増える予定の予算組んで大丈夫なのかよと。世界から、財政ファイナンスをしていると取られてもしょうがない。

浜田 宏一氏がいうように「財務省の予算分配権の力が増える」ためだけととられても、ちがいねーや!という気分。

このままじゃ何人かの識者がいってたように税率を20%まであげても収支がプラスになることなんてないんじゃないかな。

http://www.oecd.org/general/50190707.pdf

※財務省のグラフがなんか横に間延びしてて良いグラフではなかったのでOECDの2012のペーパーより採用

オリジナル→ 一般会計税収、歳出総額及び公債発行額の推移:財務省

http://www.mof.go.jp/tax_policy/summary/condition/003.htm

景況変化の予測と実績について

景気の腰折れ感がどの識者が予想したよりもひどかった。-5%程度と予測したところが多いなか(野村は-2%で予想)、実測-6.8%はまあ予想より下振れしたぐらいだとは思うが、小売業をやっている個人的体感としては4〜6期よりも7月のほうが鈍ってるように感じる。夏枯れかもしれないが、第3Qは+危ないじゃないかな?

消費税の上昇によりデフレ克服できなくなると一部、危惧されていたようだが、その気配は強まりつつあるように感じる。CPIとかに注目したい。

- 2%のインフレ実現には、5年ぐらいはかかる、主として賃金の遅行性(菅野 雅明 JPモルガン証券チーフエコノミスト)

- 購買意欲が上がってきてインフレが実現する。これには1年半ないし2年かかる、現在のインフレ率上昇は円安による輸入物価、あるいは電力料金の上昇(本田 悦朗 内閣官房参与)

- 消費税を予定通りあげると3〜4年目に非常に大きいデフレ効果がおきる(宍戸駿太郎 国際大学・筑波名誉教授)

- 現在起こりつつあるインフレ率は、コストプッシュ型(植田 和男 東京大学院経済)

たしかに燃料代、為替の影響で原材料価格などがあがった。

しかし、結果として4月以降に発生した物流の値上げは+3%どころじゃなかった。某大手流通の宅配便価格だがサイズによっちゃいままで600円で送れていたものが850円になったりするレベル。配送サイズの測定が厳密になり配送料金もあがったため最小値上げ分だけでも10%はあがってる。とほほ。

雇用と賃金について

結果として、賃金の上昇圧が、消費税分を指標として上回ることはなかった。

- 企業の社会保険料負担増。経営者が賃金の引き上げにためらう(石澤 義文 全国商工会連合長 )

- 完全失業率と構造失業率を比較し、労働市場が非常にタイトになると実質賃金が回復する(西岡 純子 アール・ビー・エス証券)

- 失業率が3.5%まで下がると賃金の伸び率が加速的に上がる局面に入るかもしれない(白川 浩道 クレディ・スイス証券)

デフレ下の申し子である安い人件費で事業を成り立たせていた、マクドナルドやワタミ、すき家のゼンショーという企業が軒並み苦戦をしいられているようだ。商店街でみると1,000円でバイト募集してるのに人が来ないと、泣いている店長もいる。このタイミングで新規出店を目指したところは工事が人手不足によりストップして、言い値状態になってしまっていて泣いている。結構泣いている経営者は多い。

雇用という面では急激な回復局面にはいっているようだが、企業業績は駆け込み反動で悪化しているため、現在は雇用非雇用の双方が苦しい状態にあるように感じる。でも、つなぎ資金で重要となる銀行預貸率は改善してないようにも感じる。詳しくは調べてない。

永続的可処分所得の減少

税負担分の価格効果、家計の可処分所得減少による所得効果、永続的減少が発生するそうだ(トヨタ、大和ハウス)。過去に家と車で発生した減少幅をみてびっくりした。結構大変なこっちゃだ。過去97年の2%増税時には車で13%、家で20%程度の”永続的な”需要減が発生している。

商取引を化学反応だとすると、反応ごとに反応が成功するのに必要なしきい値が3%上昇すると(可処分所得の圧縮)、反復する経路ごとにエネルギーがロスするので、スタートとゴールがグロスで3%とはならず、さらに大きな反応エネルギーが必要となる。緩衝されどこかの値に近似するが、設定障壁で設定された値より通常は大きくなる。この現象は経済でもあんまりかわんねぇだろうと思う。

消費税の3%を単利で計算するか、反復継続される取引として複利で計算するかぐらいの差がある。

新車程度の金額までロスしていく3%を積み上げると結果としてその壁を乗り越えられない人達が合計で12%でてくる。家だと20%。そういうことなのではないだろうか? 結構恐ろしい数字だ。

積み上げるのに必要な反復回数が多くなればなるほど、その影響がでかくなるということか。これが逆進性というやつかな?

なんか重大なモデルが隠れている気がする…。

(1+3%)^n=(1+12%)とすると

えっと…n=log(1.12,1.03) // えくせるさーん計算お願い!!

3.834008035

新車購入における平均ローン年数は3年とか5年で組まれることが多いので、複利化された消費税による可処分所得の圧縮が3.8年とすると結構いい数字がでたきがする。

住宅の場合は20%

n=log(1.20,1.03)

6.168096911

こちらは6.1、住宅ローンは25~35年なので、まったく一致しない。

500万未満の頭金で住宅を購入する人が最も多く((http://jj.jp.msn.com/edit/msn/atamakin/100922/))、減少した可処分所得から積み立てて頭金の500万を貯めるために必要な年数が6.1と考えることもできそう。

すごい適当に増税による可処分所得の複利効果をあげてみたけれど、ここらへん面白いですな。

永続的可処分所得の減少の結果から考察した場合、なんか驚きがありそうだ。だれか研究とかしてないのかな?

おれおれ仮説:増税による可処分所得減少は指数効果があり貯蓄額が一定額に達し購入行動に移れるまでの必要の年数で複利化される。

ちょっと悲しいね。だって住宅の場合、圧縮された可処分所得が反映された数字とは思えないので、返済に行き詰まるパターンじゃない。これ。たしかに30年の先の消費行動はなかなか予見できないので、頭金が溜まったところで踏み出しちゃうよね。。。

軽減税率について

品目を決定するために必要な政治コストや、税率が異なることによる事務コストが生まれるのでするべきではないとの意見が出た。私もすべきではないと思った。

しかし、農業や漁業という生産者が価格決定権がない業界は軽減税率の導入を強く求めた。

- 競り・入札で価格が決定されるため増税分を魚価に反映することができない(全国漁業協同組合)

- 供給変動、価格変動が頻繁にある農産物取引では価格転嫁が困難(全国農業協同組合)

なるほど、転嫁うんぬん以前に消費者が価格を決めるのだから、消費税じゃなくて売上税、生産者負担になっているといえばごもっともな意見だ。プライステイカーな業界、業種はそもそも価格転嫁が構造的にできないようだ。

解決策は思いつかない。他で補助いれるからってことで泣いてもらうよりないんじゃないのかな。

1%ずつ増税について

お店を初めて約10年、初めての消費税増税だった。それまで体感としわからなかったのだが、消費税があがるということに伴う事務手続きの多さはハンパねぇ!これ毎年やられたら死んじゃう!!

- 1%ずつは実務的に莫大なコストがかかることはない、具体的にどういうコストがかかるのかよく分からない(本田 悦朗 内閣官房参与)

↑ふざけんな!と、怒りがふつふつと沸いた。

消費税対応をするのに3ヶ月近くかかった。単純にレジの設定を変えれば済む話しではない。価格を物理的に書き換えなければいけないし、うちみたいにネットショップが複数ある場合は、総チェックをしなければならない。数百点のアイテム数×ネットショップ数、リアル店舗の値札、取引先ごとの変更など。

これも3%にあがったタイミングで1回やれば終了ではなくて、仕入先が価格変更を通知してくるたびに再検討しなければならない。というのも在庫がハケて次の仕入れをするまで仕入れ価格というのはわからない。なんとか、価格変動ができるだけ少ないようにどこも苦心して1回にまとめようと苦心してくれるのだが、そのため変更のタイミングはみんな4月をまたいでくる。結果仕入れ価格が五月雨式に順次変わってくる。

半製品とかで材料の原価が変わると原価計算のやりなおしが発生する。都度だ。全部が出揃うまでなかかな価格変更の決定ができない。かといってうちが遅れればうちから買っている業者でも価格決定に影響がでる。

日用品は価格感受性が高く提示価格としての値段変更にもとても気を使う。おいそれと価格変更はできない。

無手順のドミノ倒しが非ターン制でおこなわれる感じ。コリジョン発生しまくり。取引先がみんな価格調整で苦労するから、仕入てみたらいつのまにか原材料が安い中国産とかに変わってしまっていて、売ったらお客さんから中国産なのでいりませんとか、突き返されたりして、もう涙だよね。価格を変えないようにするがために内容量が変わっていたしてしてさ、etc、そんな何年も積み重ねてやってきたものが、いっせいのせでどかーーんと何ヶ月かに集中して来るわけさ、もう死んじゃうよ!

設定を5%から8%に変えれば終了みたなことじゃ終わらないんだよ。実務経験してもらいたいよ。ほんと!

もう、この大変さがわからないんだったら、年賀状の郵便番号に8%掛けたものを外税として併記する罰を言い渡すよ!!

・・って、俺も実際にやるまでこんなめんどくさいとは思わなかったんだけどね。

こんなの二度とやりたくないんだけど、また来年やるの!?勘弁してよぉ・・・。

消費税価格転嫁

消費税価格転嫁の調査が封書で届いたり、ハガキで届いたりしていて結構真剣さが伝わってきます。実効性は謎だけれども。うちは価格転嫁を禁止されるような取引先はないのだけれども、そもそも、事務手続きとして仕入れの値上げがみんな4月以降順次なので、実質何ヶ月感は価格転嫁もできない感じですよね。

消費税還元セールがなぜ行われるのかようやく分かりましたよ。

値札の書き換えとか実務として1月ぐらいじゃとても間に合わんので、お店側が消費税分かぶってでもやるしかないもんね。

消費税の逆進性について

- 消費税は逆進性が問題とされるが社会的弱者に対する所得移転(慶應義塾長)

- 社会保障には、給付と負担の世代間格差が顕著。勤労世代や将来世代ばかりに負担を求め続けるような、現在の税構造であってはいけない(土居 丈朗 慶應義塾大学経済部)

給付付き税額控除は「臨時福祉給付金」という形で実装されましたね。10,000円とかなんで、どうなのよみたいな気がしますが。

短期でも失業率が改善しているので、雇用を選べる低所得者層にはよいのかもしれません。

他方、自分みたいな個人事業主には消費税対応で大変だわ、社会保証の恩恵にはあずかれてないわ、健康保険も健康なので関係ないわ、で、なんだろうね。ほんと世代逆進的な予算組みですな。労働資本をもっている若い人が金融資本をもっている年配者から価値移転をうけとらないと、まずいはずなんだけど、逆になってね?

消費税などの増税

集中点検会合では誰も触れてなかったですけど、今回の増税は消費税”等”で、実は所得税も相続税も贈与税などなども増税されてるんですよね。相続税もいままで庶民に関係なかったものが東京都だと2人に1人が申告対象になる程度の増税。かなりの人数が税においやれる未来が予見されます。とくに相続税、本当に詳細を把握してないと死ぬよ。

あと、減税措置のとりやめで実質増税になったもの、たとえば株主配当も10%から一気に20%へUP!してたりして、なんかあれこれうんざりするほど税負担が重くなったなと感じています。だいたい復興増税ってなんだろう。聖武天皇の頃から災害時には税の減免をするものであって、増税してどうするんじゃらほいと。

法人税だけは景気対策ということで減税されていますが・・・。もともと経費参入が厳しい日本では法人所得税を払うほどの企業は1/3ぐらいしかないから、あんま関係ないんですよね。

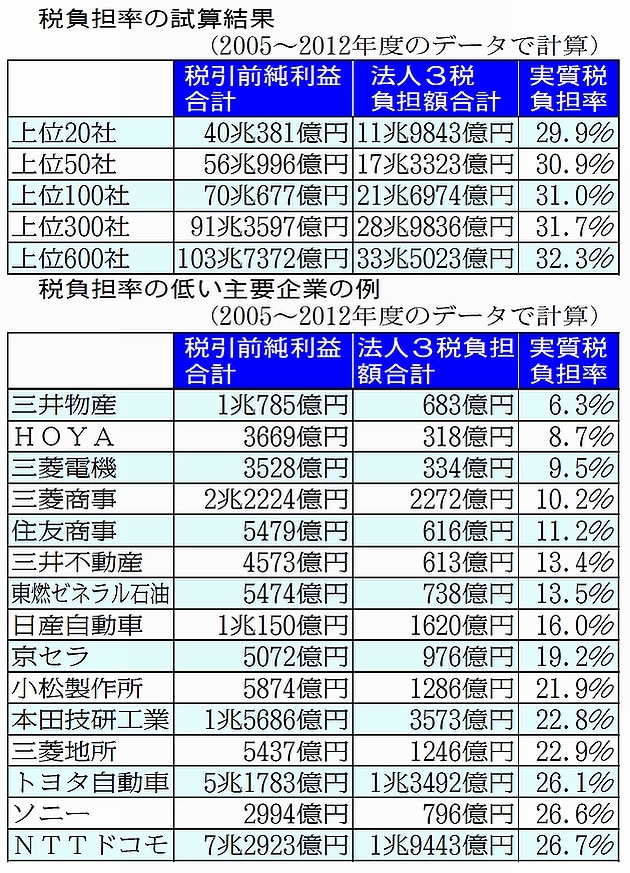

http://www.jcp.or.jp/akahata/aik13/2013-07-10/2013071001_04_1.html

こんなデータとか見ると・・・

中世から四公六民っていって、税率が4割越して来ると生活できない人が増えて一揆とかがおきるらしいです。

現在日本の実効税率は財務省発表では38.5%となっていますが、例えば相続税負担などは、土地家屋などに対して現金納付となるので、事故的に負担額が4割を超えてくることは往々にしてありうるわけですよね。

社会保障とかの還元で手当しているんだけろうけど、若者世代へは酷いことになってるし。企業が負担する社会保険料とか、健康保険料とか、いろいろ大変です。

財務省のデータ

OECD諸国の国民負担率(対国民所得比)は日本は38.5%

http://www.mof.go.jp/tax_policy/summary/condition/238.htm

国・地方合わせた法人税率の国際比較は34.62%

http://www.mof.go.jp/tax_policy/summary/corporation/084.htm

ちなみにアメリカはカルフォルニアが選択されて日本より高くなっているけど、CAは破綻宣言していて州税が高い地域(8.84%)で有名なるところと比較されてもね・・・。作為を感じますよね。

課税所得が落ちてきているので、課税率をあげても、増収あがるんでしょうか?

このまま景気腰折れが決定化してしまいデフレ脱却も達成困難となると、ちょっと今は分水嶺なのかな。

東大日次物価指数

| |東大指数| 総務省公表値(注)|

|2014年05月の前年同月比| 0.08%の下落| 1.10%の上昇|

|2014年06月の前年同月比| 0.29%の下落| 1.04%の上昇|

|2014年07月の前年同月比| 0.25%の下落| 8月29日公表予定|

http://www.cmdlab.co.jp/price_u-tokyo/monthly

CPIも割れてきていて、なんかその他の指標も黄色になってきた気がします。

日銀の国債買受による財政ファイナンスぶちかまして、日本銀行券をデュープさせて借金ナイナイかますか、デフォルトなり、デノミなりして借金ナイナイかますか、一揆がおきようと税率をあげまくってなんとかするか。

とりあえず単年度予算形成やめて、ちゃんと決算書にも複式簿記いれて、キャッシュ・フロー計算書も書くようにして、政治家の費用は3万円以下の切手代とか新幹線代だろうとちゃんとつける事業主なみの会計報告にするところから始めないとだめなんじゃないかな。

2013年のときにみえていたシリア危機から、現在はウクライナ情勢だし、西アフリカのエボラはパンデミックしてるし、結構2014年というのはスリリングな年ですね。ま、乗り切れれば明るい未来がまっていると。そう思いながら紅茶でも飲みながらまってましょ。

コメントを残す