原発について大きく声をあげる人たちは放射脳と揶揄されるか、経済的合理性のために一日も早く原発を動かせという人とに大別される。しかし、おおよその人たちは無関心か中庸で、与えられた情報を一様に判断して意見を言うほど単純でもない。

川内原発再稼働の報を聞いて、あー、動いたのかーぐらいの所感ではあるのだが、賛成派も反対派も言っていることに違和感があるので経済的観点を中心にいろいろ資料を漁ってみた。

原子力発電所は運用コストが安いという。しかし、本来、アウトプット(発電量)が一緒なのに仕入れのコスト(ウラン、天然ガス)が異なるのは普通は理由がある。競争障壁が構築されてるか、コストを支払うタイミングが違うかなどである。

自由競争下で供給量が同じであるという前提で考える。

薪の時代に炭が発明されて市場に出回るようになったとしよう。薪よりも炭のほうが燃焼効率も可搬性も優れているので炭の価格はあがり薪の価格が下がる。しかし、価格決定幅には限度というものがあり、おおよその値頃感が市場で形成される。はずだ。

カナダやカザフスタンはなぜウラン鉱石の取引価格を原油のように競争力をもたせることができないのだろうか?ウランのほうが希少資源であるに?

需要があるのであれば供給者は値段を釣り上げることができるはずである。しかし市場に登場して時間が経つにもかかわらず、価格は硬直している。

価格は硬直する理由はそこが世界的な需給水準であるということだ。原子力は発電コストが安いというが、調達物の単価差が生じている理由は無視していいものでもないし、その価格でいつまでも調達できると考えるのもまずいのではなかろうか。

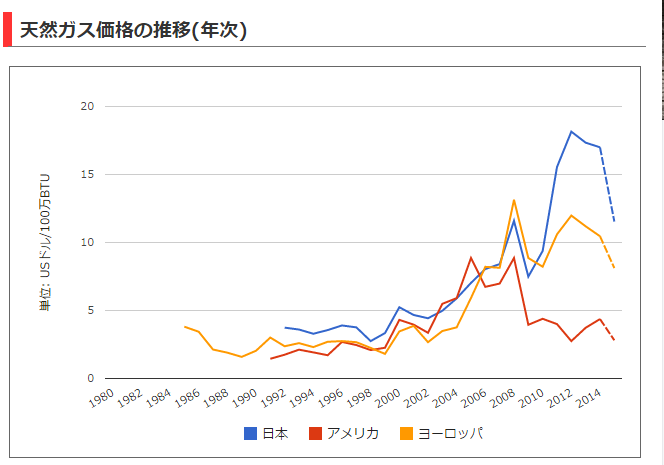

価格の推移

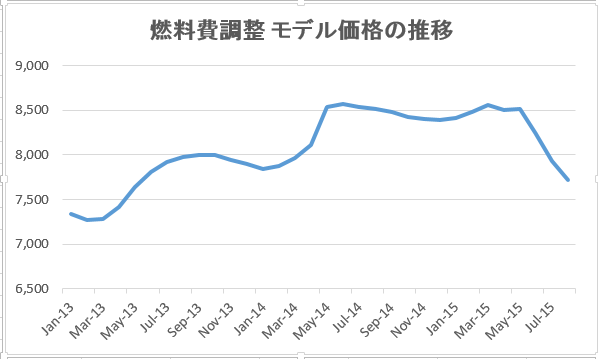

燃料費調整制度というものがあり、過去3ヶ月分の平均燃料価格が2ヶ月後の料金に毎月反映される仕組となっているため、日本の電力産業は仕入れを工夫しないと言われている。

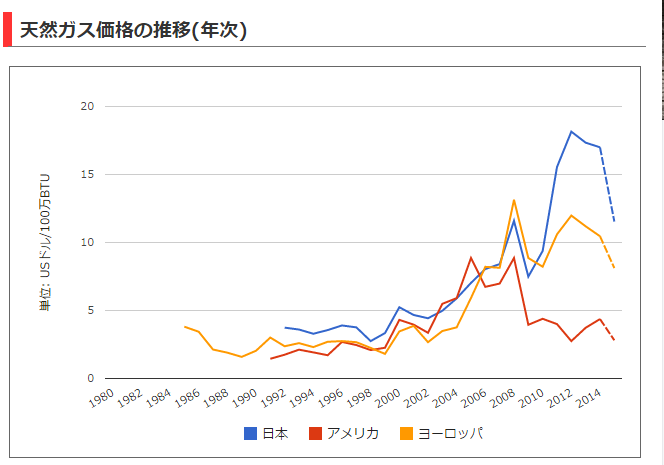

天然ガス価格の推移(年次)

http://ecodb.net/pcp/imf_group_ngas.html

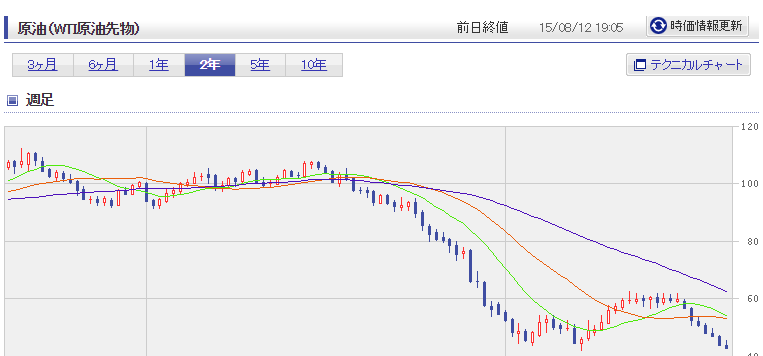

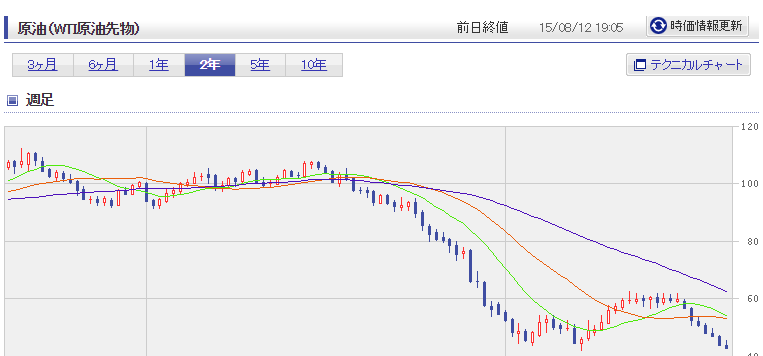

原油(WTI原油先物) 天然ガス(Henry Hub)先物(NYMEX)

https://www.rakuten-sec.co.jp/web/market/data/clc1.html

先物天然ガス2年

先物原油2年

上記は世界の商品市場の価格の推移(2年)である。

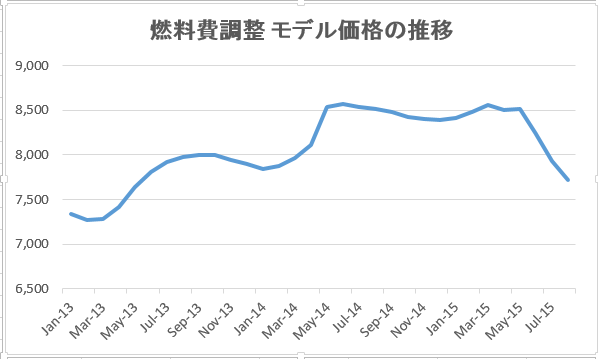

こちらは東電の燃料費調整を含めたモデル価格の推移である。

東京電力 燃料費調整 モデル価格の推移 (2013/1-2015/8)

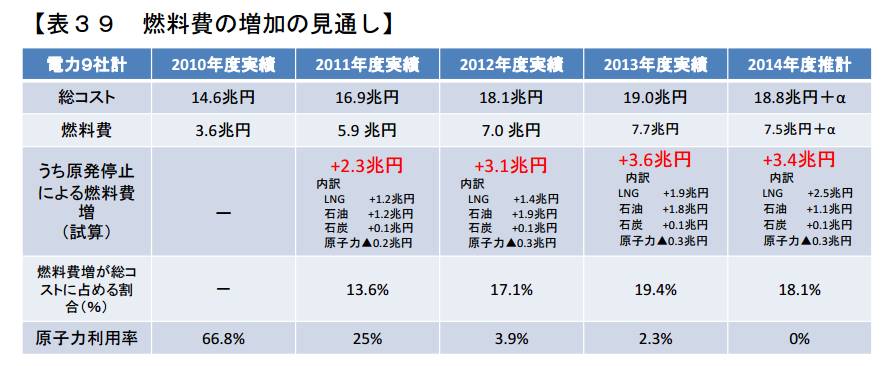

電気料金の価格変化はベースロード電源としていた原子力発電の稼働が停止したこととに由来するんだそうだ。産業系では電気料金の価格反映にかなりの割合の価格影響が現在もあるようで、経営者の方々からは厳しい話しをよく聞く。

しかし、エネルギー価格は世界的にみればかなりの下落傾向である。(円安で打ち消されているが…)

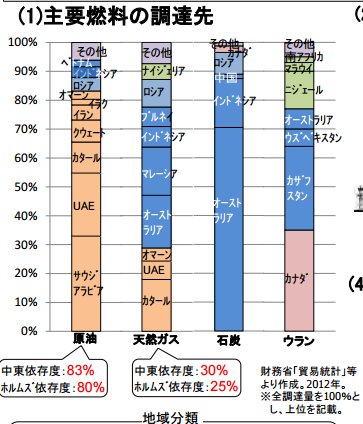

シェールガスなどでアメリカが輸出に回っているが日本の調達先にアメリカは含まれていない。

安全保障上の問題によるものもあるだろうが、10年単位で調達契約するために価格の変動が発生してもおいそれと変更することがないのだと聞いた。前段の仕入先について工夫しないと言われているのもこれのような羽振りのいい調達に由来する。売価で競争する必要がなければ仕入れを工夫する必要もない。

2015年4~6月期の連結決算は大手電力9社が経常黒字を記録している。

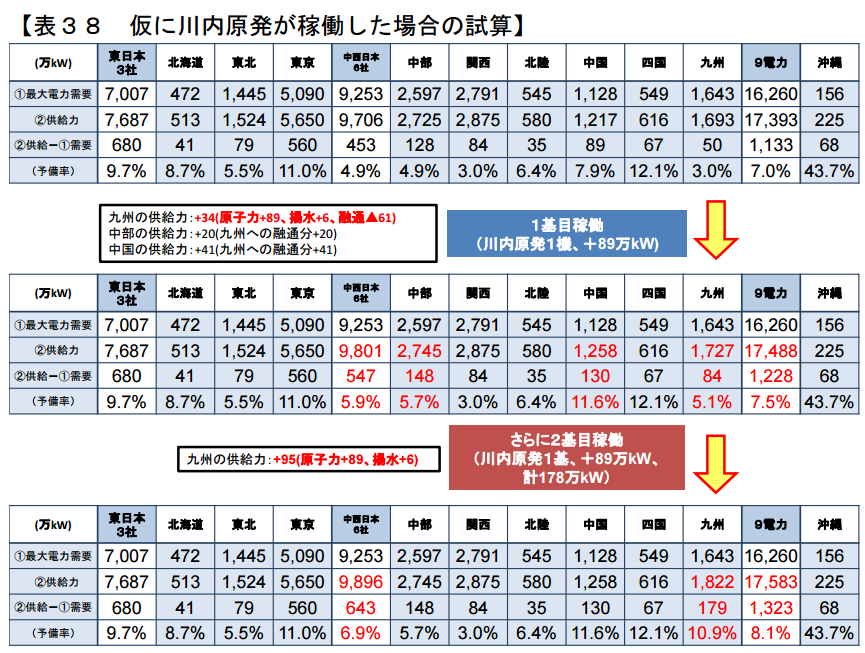

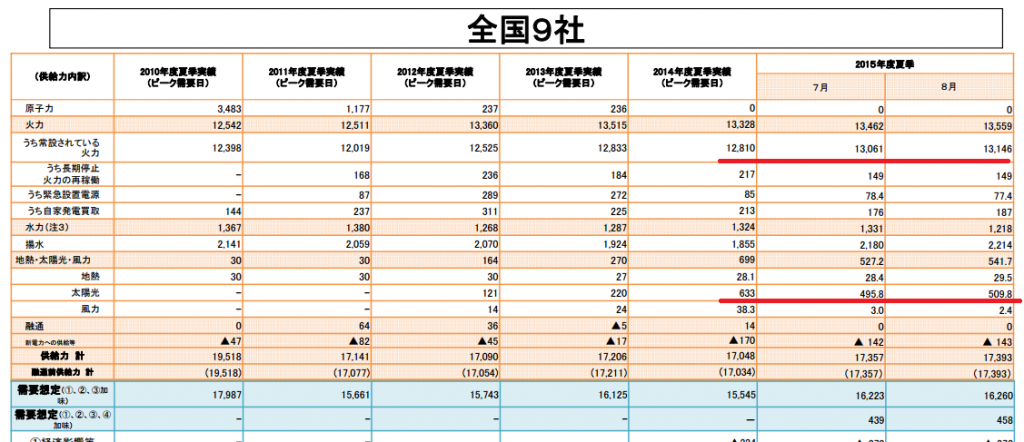

電力需給検証小委員会レポートのまとめ

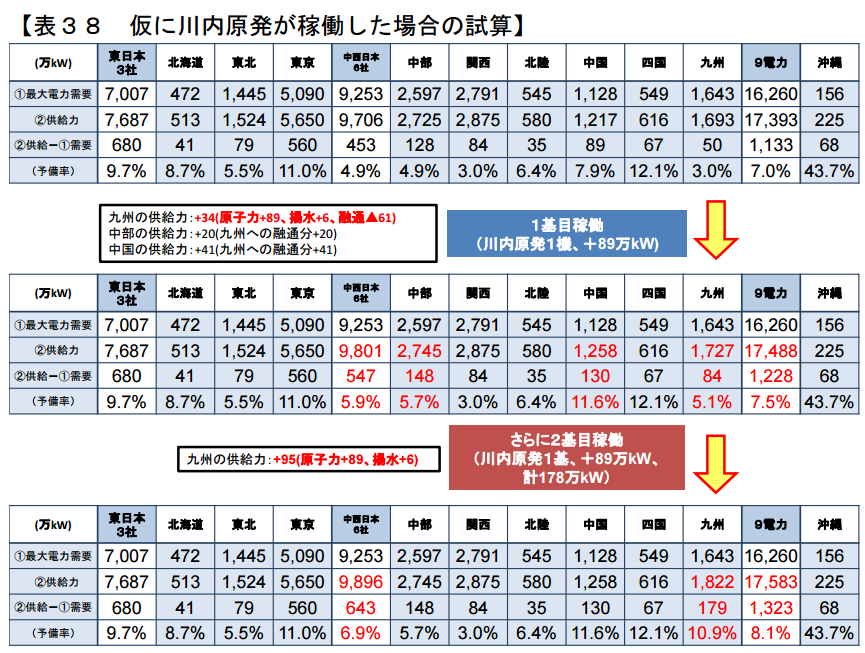

電力の予備率。関西と九電の予備率は3.0%の試算。9電平均7.0%。東京は予備率11%

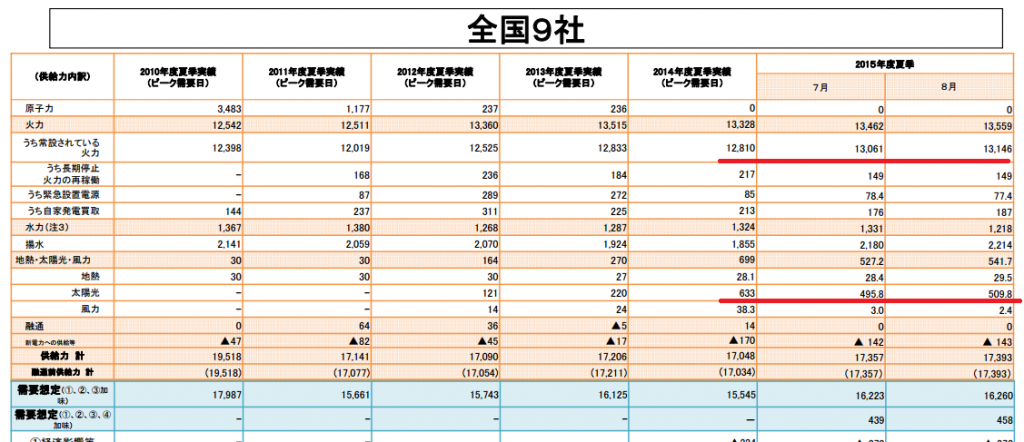

2014年の実績値ではピーク需要日の太陽光発電は4%、2015年夏季の想定は3% 太陽光は2015年は130万Kwほど減る試算になっている。火力は増え風力は減る試算になっているが、なぜだかは記述がない。

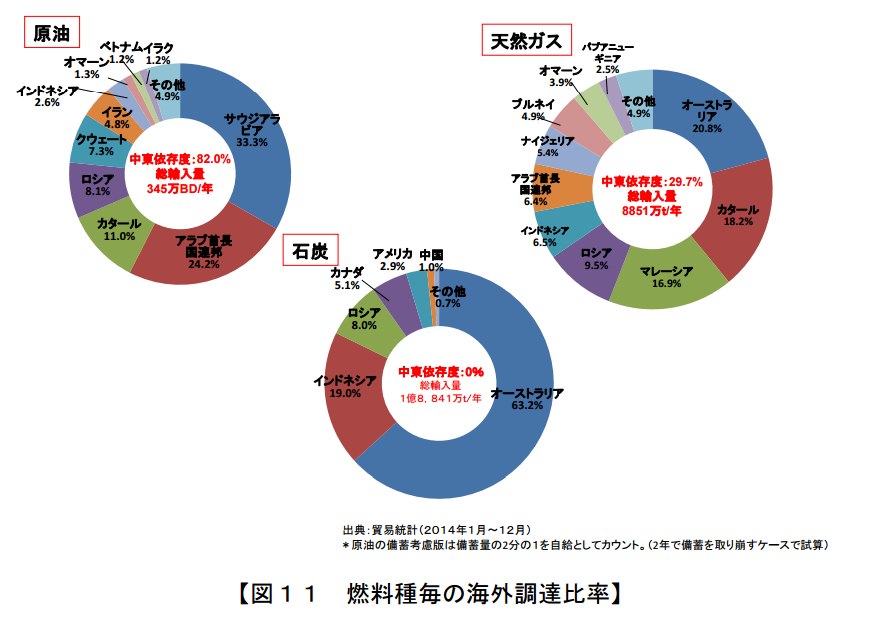

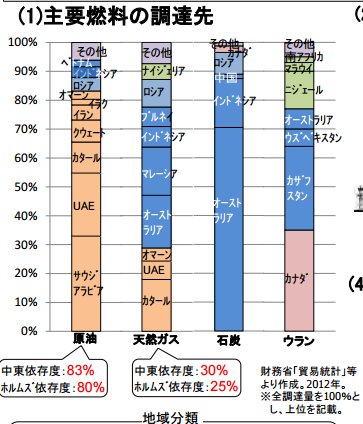

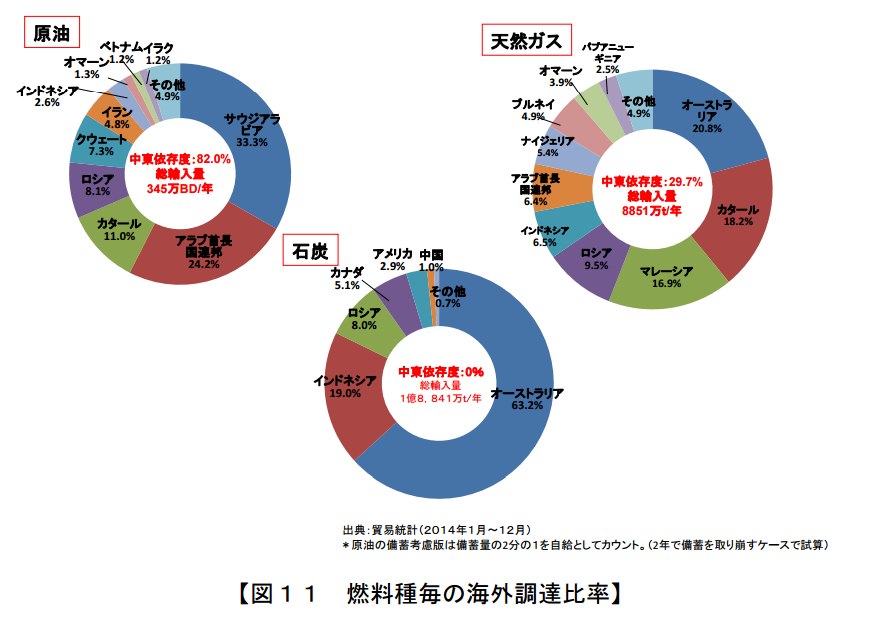

燃料種類ごとの海外調達比。天然ガスのオーストラリア20.8% とマレーシア16.9%ある。原油も天然ガスもシェールガスやオイルで湧くアメリカからは輸入していない

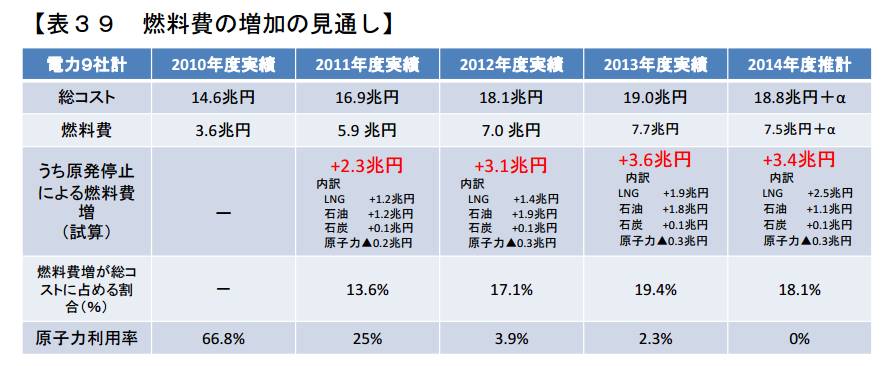

原発の燃料費は年0.3兆円との試算のようだ。燃料費増3.4兆円増、内LNGが+2.5兆分。先の国別比率で考えるとオーストラリアとマレーシアで0.9兆円換算

予想外に太陽光発電ががんばっている。予測では3%となっているが、買い取り制限をおこなわなかった場合は今年度分は5-6%ぐらいまで見てもいいのではなだろうか。というか3%想定は何か意図を含んでいると勘ぐられてもしかたない数字なのではないか?

英国の原子力発電動向

川内原発再稼働について英国の在日大使館が歓迎する旨の発言をしているのはなかなかに趣深いので、英国の原子力発電所についての歴史をまとめておく。

英国の原子力産業の動向

1947年 原子爆弾で使用する兵器級プルトニウム生産のため原発建設(最初)

1995年 サイズウェルB原発建設(今のところ最後)

1997年 プルトニウムとウランから混合酸化物(MOX)燃料を輸出用に工場建設

1998年 英国核燃料公社(BNFL)ウェスティングハウス・エレクトリック社など買収

2001年 MOX燃料工場操業認可

2002年 ブリティッシュ・エナジー財政難

2003年 イラク戦争開戦 原油価格高騰

2003年 政府原子力発電所の新設を支持せず、廃炉に優先順位を移すことを決定、BNFL見直しに着手

2005年 MOX燃料輸出用に燃料集合体を製造

2005年 BNFL 原子力廃止措置機関(NDA)に移管開始

2005年 再処理工場THORP漏えい事故発生2018年閉鎖されることが決定

2006年 BNFL所有のウェスティングハウスを東芝に売却(54億ドル約6600億円)

2008年 英国内原発新設計画浮上(ティム・ストーン氏主導)

2008年 EDFがブリティッシュ・エナジー買収

2009年 セントリカ社ブリティッシュ・エナジーの株式20%を23億ポンドで取得

2009年 BNFL正式に解散

2010年 再処理工場の顧客として残っていたのは日本の電気事業者のみ

2011年 福島原発事故

2011年 福島原発事故を受けて、再処理工場を閉鎖

2015年 [現在] 日本の原発再稼働を歓迎の声明

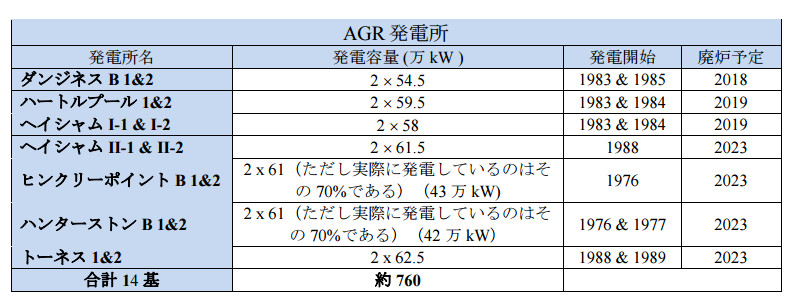

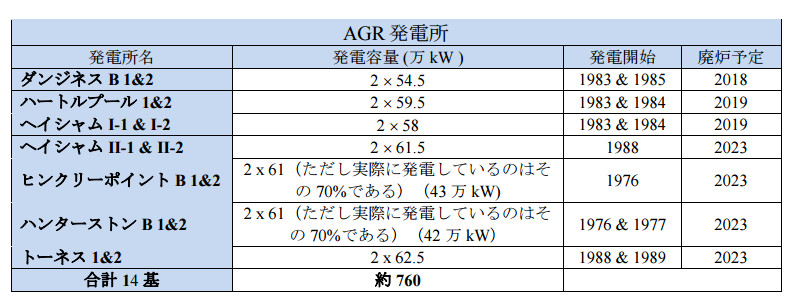

2018-19年 現在稼働の6基廃炉予定

2023年 現在稼働の8基廃炉予定、新設しなければ全て廃炉 35-47年で廃炉

※同年度は別の時系列から拾っているため前後関係はあやふや。

2003年から2008年のイラク戦争を契機に方針を180度転換し、原発路線に切り替え投資を加速させた先の福島事故であった。やはり中東の問題、イラク戦争の総括をなしに、あれこれ進んでいくのは危険だねとは思う。余談だが2015年はイラクが経済的にも強い注目を集めている。

他国の原子力動向

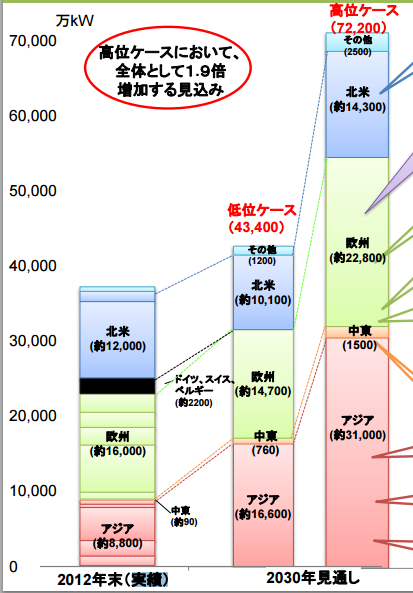

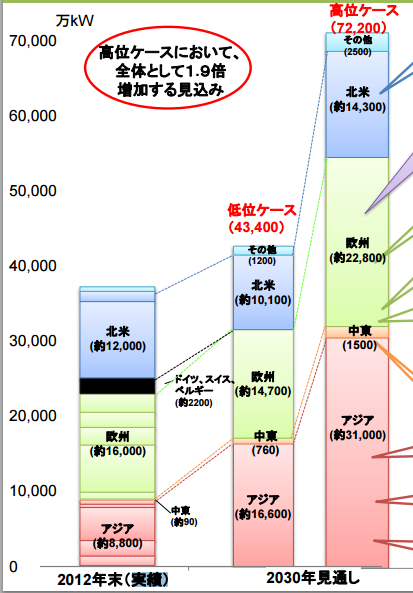

2030年における原子力発電の見通し(IAEA)

【米国】

2012年には34年ぶりに新規建設計画を認可。現在21基の新設が計画されているが、シェールガス革命と電力需要の伸びの鈍化の影響により、計画遅延。

【ドイツ】

2002年に脱原発法を制定、福島第一原発事故後に原子力法を改正、古い原発を即時

閉鎖。

【スイス】

2011年5月「エネルギー戦略2050」安全技術の寿命に至るまで運転を認める段階的な脱原発

【ロシア】

「エネルギー戦略2030」に基づき、2030年までに原子力比率(発電電力量)を現在の16%から25%~30%に高める

プーチン大統領も28基の新設を表明

【フランス】

2012年に原子力比率(発電電力量)を75%→50%へ低減し、最古の原発閉鎖を表明するも、原発1基の建設を続行。

【英国】

2013年に電力市場改革を決定し、原子力にも固定価格買取制度(CfD)と債務保証を導入。中国資本も受入れ、2基の新設が決定。

【中東】

UAE 2008年包括的な原子力政策に基づき、10数基を建設予定。

サウジアラビア 2010年の国王令、今後20年間で16基新設する予定。

【インド】

2012年に「第12次5ヶ年計画」を決定し、2030年までに約6,000万kWに達する見込み。

【韓国】

2035年までに約18基建設し、約4,400万kW、原発比率(設備容量)を29%とする。

【中国】

2020年には約50基増、8,800万kWとなる見込み

感想

中国、インドが原子力発電でも存在感を増す感じ。

燃料費が騰がったのも、CO2削減をしなければいけないのもインド、新興国のエネルギー需要を抜きには考えられない。インド、ロシア、中国で計画通りの原発の新設が続くと、ウラン調達でも日本が買い負けるっていう事態がでてくるんじゃなかろうか。

エネルギーの調達に関しては、本当にまずい調達をしているなと思う。安全保障上も経済上も合理性はあまりあるようには思えない。エネルギーの輸入元はポートフォリオとして分散するべきであるならば、調達国もある程度は分散するべきなのではないだろうか。

英国は稼働から35年もまたずに廃炉にしているのを知った。

他方日本は国内の原発で廃炉が完了したものは1基もないそうである。

54基もあるが、2000年以降に運転開始をした原発は下記の5つのみである。

2002年1月30日女川原子力3 号

2005年1月18日浜岡原子力5 号

2005年12月8日東通原子力1号

2006年3月15日志賀原子力2 号

2009年12月22日泊3号

他、いくらなんでも古すぎるだろう。

事故をおこした福島原発の稼働年数40年というのもそうだが、稼働から30年経った川内原発を運用のために再稼働というのは、30年前の船舶、30年前の飛行機、30年前の電車をまだ減価償却が終わらないからと運用をひっぱるようなものではないだろうか。科学技術の進歩を考えれば、もはや遺跡に近い。

正常系で終了したことがないというのは、国内の技術では正常系で終了させることができないのではないかという疑念も覚える。

この30年でおきたことは溶鉱炉のようなものですら小型化、モジュール化、省エネ化であり、原子力産業を輸出するにしても、、、、まぁ難儀なことだなとは思う。

参考、引用元データなど

夏の電力に余裕がある理由の一つはやっぱり太陽光発電にありそうな件

http://d.hatena.ne.jp/tei_wa1421/20150808/power

電力需給検証小委員会 報告書 平成 27 年 4 月 総合資源エネルギー調査会基本政策分科会

http://www.meti.go.jp/committee/sougouenergy/kihonseisaku/denryoku_jukyu/pdf/report04_02_00.pdf

http://www.jema-net.or.jp/Japanese/nps/pdf/20130702japanese.pdf

https://www.gov.uk/government/world-location-news/japans-nuclear-restarts-message-from-british-ambassador.ja

関西電力と九州電力も黒字に、電力会社10社で第1四半期に4700億円の増益

http://www.itmedia.co.jp/smartjapan/articles/1508/03/news032.html

NHKニュース 川内原発1号機 再稼働

http://www3.nhk.or.jp/news/gad/tokusetsu/sendai20150811.html

総合資源エネルギー調査会 原子力小委員会第3回会合 参考資料1 平成26年7月

http://www.meti.go.jp/committee/sougouenergy/denkijigyou/genshiryoku/pdf/003_s01_00.pdf

エネルギー価格の動向について 平成26年11月 経済産業省

http://www.cas.go.jp/jp/seisaku/energycost/dai1/siryou1.pdf

東京電力 過去の燃料費調整のお知らせ一覧

http://www.tepco.co.jp/e-rates/individual/fuel/adjust/backnumber/menu-j.html

東京電力 平均モデルの影響額(手動でスクレイピング2015/8-2013/1)

7,724円 7,936円 8,240円 8,519円 8,501円 8,562円 8,481円 8,417円 8,388円 8,402円 8,423円 8,477円 8,509円 8,541円 8,567円 8,541円 8,111円 7,963円 7,873円 7,847円 7,894円 7,946円 8,004円 8,004円 7,978円 7,920円 7,804円 7,636円 7,415円 7,284円 7,273円 7,342円

全国54箇所の原発の発電力量と寿命

http://www.ecoichi.com/setsuden/nuclear/nuclear_power_station.html

電力9社が経常黒字 4~6月、燃料費10社で34%減

http://www.nikkei.com/markets/kigyo/gyoseki.aspx?g=DGXLASDZ31HLY_31072015TJC000